Νέος ΕΝΦΙΑ: Οι χαμένοι και οι κερδισμένοι

Πώς διαμορφώνονται οι νέες κλίμακες – Ειδικός φόρος για τα ακίνητα άνω των 400.000 ευρώ – Χαμηλότερος φόρος για οικόπεδα

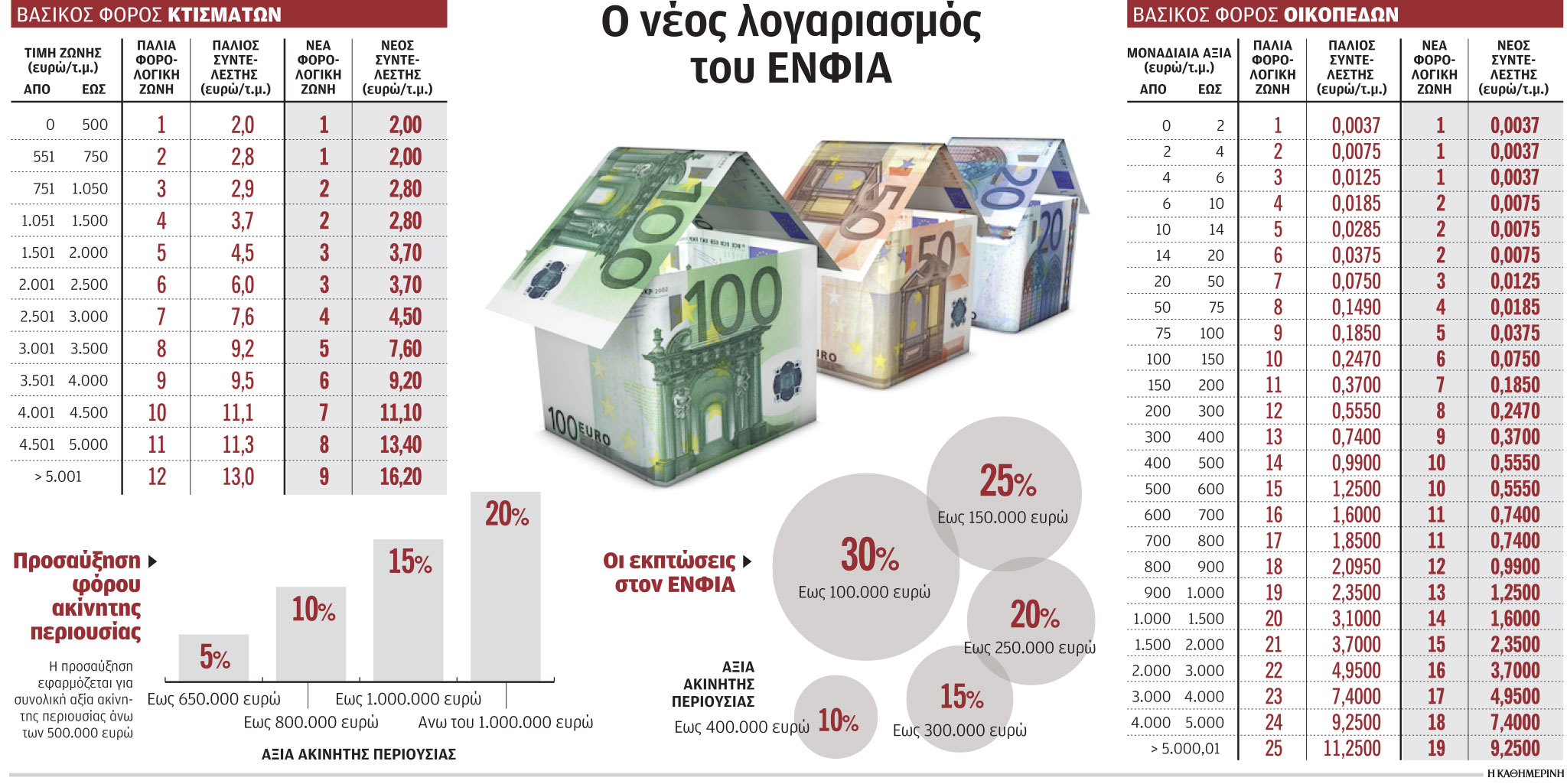

Νέες κλίμακες και μειωμένους συντελεστές για τα ακίνητα που βρίσκονται σε περιοχές με τιμές ζώνης έως 4.000 ευρώ, χαμηλότερο φόρο για τα οικόπεδα, κατάργηση του συμπληρωματικού φόρου για τα φυσικά πρόσωπα, επιβολή ειδικού φόρου για ακίνητα αντικειμενικής αξίας άνω των 400.000 ευρώ και μεγαλύτερες εκπτώσεις φόρου κυρίως για τους έχοντες μικρή και μεσαία ακίνητη περιουσία προβλέπει το σχέδιο νόμου που κατατέθηκε χθες στη Βουλή.

Μειωμένα εκκαθαριστικά ΕΝΦΙΑ θα λάβουν 5 εκατομμύρια ιδιοκτήτες ακινήτων την άνοιξη του 2022, ενώ το 5,5%-6% ή διαφορετικά περίπου 350.000 ιδιοκτήτες θα κληθούν να πληρώσουν υψηλότερο φόρο. Οι αυξήσεις αφορούν περιοχές στις οποίες η τιμή ζώνης διπλασιάστηκε, καθώς και περιοχές που εντάχθηκαν στο σύστημα αντικειμενικού προσδιορισμού της αξίας των ακινήτων.

Ο νέος ΕΝΦΙΑ προβλέπει τρεις νέες κλίμακες οι οποίες εφαρμόζονται ανάλογα με το ύψος της περιουσίας ή του ακινήτου. Ειδικότερα, με τη νέα βασική κλίμακα προκύπτει ο κύριος φόρος για όλους τους ιδιοκτήτες ακινήτων για κάθε ακίνητο ξεχωριστά. Με τη δεύτερη ειδική κλίμακα, για τα ακίνητα αντικειμενικής αξίας άνω των 400.000 ευρώ ο αρχικός φόρος προσαυξάνεται. Υπάρχει όμως και μια τρίτη κλίμακα με την οποία η εφορία υπολογίζει τις εκπτώσεις αλλά και τις επιβαρύνσεις στο σύνολο της περιουσίας. Για περιουσίες μέχρι 400.000 ευρώ ο κύριος φόρος περιορίζεται, για περιουσίες από 400.001 ευρώ έως 500.000 ευρώ δεν υπάρχει έκπτωση, ενώ για περιουσίες άνω των 500.000 ευρώ θεσπίζονται επιβαρυντικοί συντελεστές. Με όλες αυτές τις κλίμακες, όπως αναφέρουν από το υπουργείο Οικονομικών, οι περισσότεροι φορολογούμενοι θα δουν μείωση, τονίζοντας ότι οι νέες κλίμακες που προστέθηκαν συμπληρώνουν το κενό που αφήνει ο συμπληρωματικός φόρος στις υψηλότερες περιουσίες, χωρίς να αυξάνεται κατ’ ανάγκην ο φόρος.

Ειδικότερα:

1. Βασική κλίμακα υπολογισμού του ΕΝΦΙΑ. Μειώνονται οι συντελεστές του κύριου φόρου και ενοποιούνται κλιμάκια για μικρές και μεσαίες τιμές ζώνης στα κτίσματα. Παράλληλα μειώνονται οι συντελεστές σε όλα τα κλιμάκια υπολογισμού φόρου των οικοπέδων. Οι αλλαγές αυτές αφορούν και τα φυσικά και τα νομικά πρόσωπα. Για παράδειγμα, ο συντελεστής του βασικού φόρου κτισμάτων για τιμή ζώνης από 1.051 έως 1.500 ευρώ/τ.μ. διαμορφώνεται σε 2,80 ευρώ/τ.μ. αντί 3,70 που ισχύει σήμερα, δηλαδή μείωση 27%. Για τιμή ζώνης από 1.501 έως 2.500 ευρώ ο συντελεστής διαμορφώνεται σε 3,70 ευρώ/τ.μ., ενώ με το ισχύον καθεστώς για τιμή ζώνης από 1.501 έως 2.000 ευρώ ο συντελεστής είναι 4,5 ευρώ/τ.μ. και από 2.001 έως 2.500 είναι 6 ευρώ/τ.μ. Στις ακριβές ζώνες πάνω από 5.001 ευρώ ανά τ.μ. έχουν προστεθεί νέοι συντελεστές που φθάνουν για παράδειγμα τα 16,2 ευρώ ανά τ.μ. από 13 ευρώ που ήταν πριν. Και σε αυτές τις περιπτώσεις εξαιτίας της κατάργησης του συμπληρωματικού φόρου το τελικό ποσό είναι μειωμένο.

2. Κατάργηση συμπληρωματικού φόρου. Ο συμπληρωματικός ΕΝΦΙΑ για τα φυσικά πρόσωπα καταργείται και επιβάλλεται πλέον ένας φόρος στην αξία που έχει κάθε ακίνητο. Στην περίπτωση που η αντικειμενική αξία του ακινήτου υπερβαίνει τις 400.000 ευρώ και το σύνολο της ακίνητης περιουσίας τις 300.000 ευρώ, ο φόρος που θα προκύπτει με βάση την κλίμακα θα προσαυξάνεται με συγκεκριμένους συντελεστές. Οπως αναφέρεται στο σχέδιο νόμου, για δικαιώματα επί ακινήτων υπολογίζεται φόρος επί της συνολικής αξίας ανά εμπράγματο δικαίωμα επί ακινήτου, όπως αυτό αποτυπώνεται στη δήλωση στοιχείων ακινήτων. Ο φόρος υπολογίζεται στη συνολική αξία του 100% της πλήρους κυριότητας του ακινήτου, απομειώνεται με βάση τον συντελεστή συνιδιοκτησίας, εφόσον υφίσταται συνιδιοκτησία στην πλήρη ή την ψιλή κυριότητα, και επιμερίζεται.

Για παράδειγμα, στην περίπτωση που κάποιος φορολογούμενος διαθέτει δύο ακίνητα αξίας 400.000 ευρώ έκαστο, η συγκεκριμένη κλίμακα δεν ενεργοποιείται. Και αυτό καθώς δεν ισχύουν σωρευτικά οι δύο προϋποθέσεις. Δηλαδή σύνολο ακίνητης περιουσίας άνω των 300.000 και κάθε ακινήτου άνω των 400.000 ευρώ.

Εστω άλλος φορολογούμενος με δύο ακίνητα αξίας το πρώτο 500.000 ευρώ και το δεύτερο 300.000 ευρώ. Για το πρώτο ακίνητο η κλίμακα ενεργοποιείται (βλ. πίνακα) και ο φόρος προσαυξάνεται (500.000 χ 0,20%).

Στην περίπτωση που δύο φορολογούμενοι διαθέτουν από κοινού ένα ακίνητο αξίας 500.000 ευρώ (50% έκαστος). Ο δεύτερος ιδιοκτήτης διαθέτει επίσης και ακόμα ένα ακίνητο αξίας 250.000 ευρώ. Στην περίπτωση αυτή ο πρώτος ιδιοκτήτης δεν θα πληρώσει επιπλέον φόρο (μόνο τον κύριο φόρο), ενώ για τον δεύτερο ενεργοποιείται η κλίμακα καθώς συντρέχουν και οι δύο προϋποθέσεις. Δηλαδή το πρώτο ακίνητο έχει αξία 500.000 ευρώ (ασχέτως εάν του ανήκει το 50%), ενώ το σύνολο της περιουσίας του ξεπερνάει τις 300.000 ευρώ.

Οι αυξήσεις αφορούν περιοχές στις οποίες η τιμή ζώνης διπλα- σιάστηκε, καθώς και περιοχές που εντάχθηκαν στο σύστημα αντικειμενικών αξιών.

3. Εκπτωτικοί συντελεστές. Επανακαθορίζεται ο τρόπος υπολογισμού των εκπτώσεων στον ΕΝΦΙΑ για τα φυσικά πρόσωπα, ανάλογα με τη συνολική αξία της ακίνητης περιουσίας τους. Ενδεικτικά αναφέρονται τα ακόλουθα:

- Επεκτείνεται η έκπτωση φόρου 30% για αξία ακίνητης περιουσίας έως και 100.000 ευρώ, ενώ σήμερα η εν λόγω έκπτωση ισχύει για ακίνητη περιουσία έως 60.000 ευρώ.

- Προσδιορίζεται στο 25% η έκπτωση φόρου για αξία ακίνητης περιουσίας από 100.001 έως 150.000 ευρώ.

Εκπτωση θα έχουν όσοι διαθέτουν ακίνητη περιουσία έως 400.000 ευρώ. Από 400.001 έως 500.000 ευρώ η έκπτωση μηδενίζεται.

4. Συντελεστές προσαύξησης. Στην περίπτωση που το σύνολο της ακίνητης περιουσίας ξεπερνάει τις 500.000 ευρώ, ο φόρος προσαυξάνεται ως εξής:

α) Για αξία ακίνητης περιουσίας έως και 650.000 ευρώ, κατά ποσοστό 5%.

β) Για αξία ακίνητης περιουσίας έως και 800.000 ευρώ, κατά 10%.

γ) Για αξία ακίνητης περιουσίας έως 1.000.000 ευρώ, κατά 15%.

δ) Για αξία ακίνητης περιουσίας από 1.000.000,01 ευρώ και άνω, κατά 20%.

Για παράδειγμα, ιδιοκτήτης ακινήτου που διαθέτει ακίνητη περιουσία 600.000 ευρώ και ο ΕΝΦΙΑ που του έχει υπολογιστεί ανέρχεται στα 1.200 ευρώ θα πληρώσει 1.200 χ 5%, δηλαδή θα πληρώσει επιπλέον 60 ευρώ.

πηγή:καθημερινή